Los banqueros centrales tienen un mantra favorito: repara el techo mientras el sol está brillando.

Sin embargo, diez años después de que la Reserva Federal trabajó junto con el Banco Central Europeo y el Banco de Japón con el fin de rescatar a la economía mundial del abismo, su capacidad para evitar la próxima recesión es limitada.

Mientras la economía mundial muestra señales de contracción, cada vez es menos hipotética la pregunta de si los bancos centrales del mundo están preparados para combatir otra crisis. Las probabilidades de que Estados Unidos entre en una recesión el próximo año han aumentado a medida que la manufactura se debilita y la incertidumbre comercial sigue su curso. En Alemania, la tasa de desempleo ha aumentado y la producción industrial se ha desacelerado. En Japón, la débil producción en las fábricas y el declive de las exportaciones incrementan su vulnerabilidad.

Una recesión está lejos de ser inevitable, en particular una tan profunda y dolorosa como la última. No obstante, se ha entorpecido la capacidad para implementar la estrategia decisiva que ayudó durante la recesión de 2008. En ese entonces, los bancos centrales redujeron las tasas, compraron bonos, extendieron el respaldo del gobierno a los productos financieros, prestaron dinero a los bancos y, en algunos casos, realizaron trabajos coordinados con las autoridades gubernamentales para garantizar que sus paquetes de rescate no funcionaran con objetivos contradictorios. Fue un periodo de experimentación sin precedentes que salvó a economías que estaban a punto de colapsar.

Sin embargo, en la actualidad, en Japón y Europa, las tasas de interés permanecen bajo cero. En Estados Unidos, han alcanzado estándares históricos a la baja, lo cual deja menos espacio para reducirlas en una recesión. La mayoría de los bancos centrales sigue teniendo grandes cantidades de bonos y otros valores que compraron para apuntalar sus economías la última vez, lo cual podría dificultar un nuevo atracón de compras y disminuir sus efectos.

La política monetaria también está a la baja en cuanto a la credibilidad. Los principales bancos centrales no han logrado llegar a sus metas de inflación del dos por ciento durante esta expansión, lo cual ha elevado el riesgo de que los precios caigan de manera peligrosa en la próxima recesión. Además, aunque las promesas de tasas de interés más bajas durante más tiempo han sido una importante fuente de estímulo en años recientes, esas garantíass podrían perder parte de su fuerza en un mundo en el que los inversionistas ya esperan tasas bajas todo el tiempo.

Estas limitaciones son especialmente preocupantes en una época en la que los gobiernos muestran poco interés por trabajar juntos para contrarrestar una desaceleración mundial masiva. Estados Unidos y Europa están en medio de una disputa comercial ocasionada por la decisión del presidente estadounidense, Donald Trump, de imponer aranceles al acero y al aluminio y por su amenaza de gravar los autos alemanes y de otros países europeos. Trump ha criticado al Banco Central Europeo por haber tomado medidas para proteger la economía de la eurozona y lo acusó de intentar debilitar el euro para poner en desventaja a Estados Unidos.

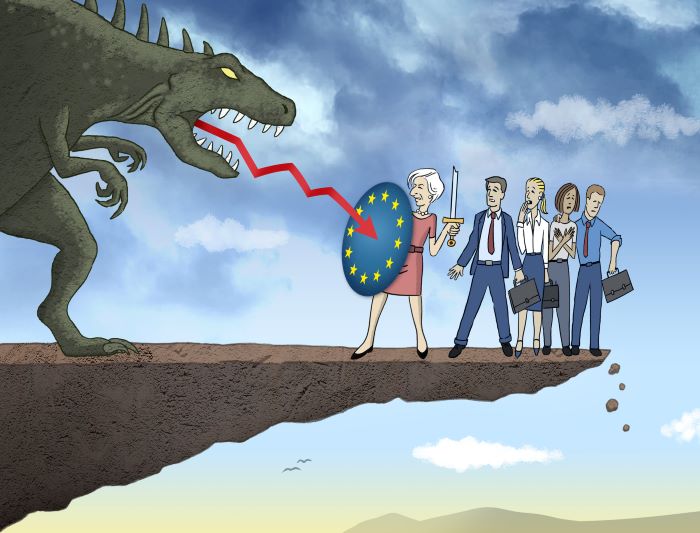

Los funcionarios de los bancos centrales insisten en que están preparados para actuar con agresividad si estalla otra recesión. El Banco Central Europeo está preparado para estimular a la eurozona, y la Reserva Federal está dando señales de que pronto podría reducir las tasas de interés para tratar de adelantarse a los riesgos crecientes en Estados Unidos.

No obstante, economistas de todo el mundo aseguran que los bancos centrales ya no podrán actuar como los únicos salvadores la próxima vez que haya una recesión. Esa realidad está en conflicto con las restricciones políticas en Estados Unidos y Europa, donde los legisladores podrían no tener la capacidad o no estar dispuestos a desplegar con rapidez los paquetes de estímulos.

“La política fiscal debe tener un papel mucho más activo, y aún no está equipada para hacerlo”, comentó el mes pasado Olivier Blanchard, quien fue economista jefe del Fondo Monetario Internacional, FMI, durante un foro de la banca central celebrado en Sintra, Portugal, para referirse en específico a Europa.

En lo que respecta a las políticas monetarias, “resulta claro que no hay capacidad suficiente para responder siquiera a una recesión común y corriente”, señaló Blanchard.

Christine Lagarde, quien ha sido nominada para suceder a Mario Draghi en la dirección del Banco Central Europeo y actualmente dirige el FMI, ha advertido que es probable que los bancos centrales sean la principal línea de defensa a causa de las limitaciones fiscales.

“La elevada deuda pública y las bajas tasas de interés han dejado a muchos países con un espacio político limitado para maniobrar”, explicó Lagarde en junio en una publicación de blog. Agregó que, en caso de una recesión, las naciones van a necesitar usar sus herramientas económicas en conjunto, con “un alivio monetario decisivo y estímulos fiscales donde sea posible”.

El crecimiento económico mundial se ha restablecido con lentitud después de una recesión profunda, y apenas a inicios de 2018 comenzó una expansión internacional coordinada. Sin embargo, en meses recientes, el progreso ha mostrado grietas, con el desplome de los flujos comerciales y la caída de los índices de manufactura desde Asia hasta Europa.

En Estados Unidos, la Reserva Federal está considerando actuar más pronto que tarde mientras decide si hay justificación para una reducción de las tasas. Investigaciones recientes sugieren que actuar rápido y con decisión podría ser la mejor defensa del banco central.

Aunque en comparación la Reserva Federal está en mejor estado porque ha elevado los niveles mínimos que tenían sus tasas —están entre 2,25 y 2,5 por ciento—, esto la deja tan solo con la mitad de la capacidad para reducir los costos de los préstamos que tenían los encargados de formular las políticas en 2007. De hecho, el presidente de la Reserva Federal, Jerome Powell, ha comenzado una revisión de un año tan solo para ver cuáles son sus opciones.

“Tener bajas tasas de interés en verdad reduce las herramientas existentes de los bancos centrales”, comentó Powell el mes pasado.

Los funcionarios de la Reserva Federal aseguran que están preparados para revivir los programas de compra de bonos a gran escala a fin de reanimar la actividad económica cuando llegue la siguiente recesión. El banco central también está contemplando nuevas estrategias para políticas que podrían mantener las tasas a la baja durante un periodo más largo después de una recesión. Investigaciones recientes indican que ese tipo de políticas habrían tenido beneficios si se hubieran aplicado después de la recesión de 2008.

Japón es un ejemplo de que la sola disposición a actuar no garantiza el éxito. Haruhiko Kuroda, el gobernador del Banco de Japón, ha quitado todos los frenos para reforzar la economía del país, al reducir las tasas hasta llevarlas a territorio negativo, así como al comprar deuda gubernamental y acciones en un intento por respaldar los mercados y avivar la confianza. El gobierno ha ayudado, al gastar sin reparos para estimular la demanda.

A pesar de todo ese esfuerzo, la inflación permanece estancada por debajo del objetivo de Japón, lo cual son malas noticias pues aumenta el riesgo de una deflación total si se debilita el crecimiento.

En este momento no queda clara la capacidad de Kuroda para hacer frente a una recesión profunda, de acuerdo con Makoto Hara, autor de un libro recién publicado sobre el banco central de Japón.

“Esas políticas tabú se han vuelto normales”, señaló. “Las han mantenido hasta volverse indiferentes ante ellas”.

Los líderes de los bancos centrales advierten con mayor frecuencia que su capacidad de acción será limitada sin la ayuda de las autoridades fiscales.

“La política monetaria seguirá haciendo su trabajo sin importar lo que suceda con la capacidad fiscal”, comentó Draghi, apenas unos días después de que los líderes europeos fallaron en su intento por establecer un mecanismo para proporcionar estímulo de manera conjunta cuando fuera necesario. Sin embargo, la ayuda de los gobiernos “haría el mismo trabajo más rápido y con menores efectos secundarios”.

El mes pasado, Powell hizo eco de esa opinión. “No es bueno que la política monetaria sea la principal arma, y mucho menos que sea la única”, mencionó.

La políticas de salvataje de los mercados financieros ha creado una economía sombi en donde entidades insolventes se mantienen gracias al apoyo de gobiernos y bancos centrales. El caso de Japón cuya economía registra una larga agonía desde 1990 es el más típico y parece que EU y Europa van hacia la trampa japonesa. Esta senda hace inevitable una futura caída de los mercados financieros de larga duración.